- 我的人生我做主:規劃集錦(簡七理財016)

- 簡七理財

- 3049字

- 2019-01-09 15:35:01

3)29歲私企中層的理財規劃

第一部分:小星星基本財務狀況

小星星資料:

*小星星:29,私企中層,可能存在較嚴重亞健康狀況,工作不穩定,基本1-2年一跳槽,崗位晉升靠經驗。

*星老公:29,私企中層,身體健康,肝部潛在大病風險,工作較小星星穩定,3-4年內會在同一個公司,崗位晉升靠創新能力。

兩人的職業到40歲都會存在瓶頸,面臨轉型或者獨立出來自己干事業的情況。遇上金融風暴行業慘淡,可能出現降薪或辭退的情況。

*小星崽:男孩,12個月大。

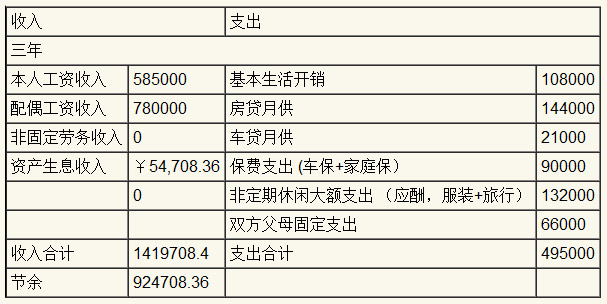

收支狀況:

*已有存款:6W,全在活期。

*已有基金:5W,農行穩健型基金。

*月定額收入:小星星1.5W稅后到手+星老公2W稅后手,每年固定發13個月薪水。(職位與薪水掛鉤,2年內無漲薪可能,2年后運氣好+20%)

*月支出構成:還貸1W1(車貸7K+房貸4K),油費(小星工作地點較遠,幾乎無公共交通)每月2K5,房租4K(兩房一廳,婆婆來帶孩子),生活費3K5左右,養孩子額外支出1K5,服裝應酬其他開支3K。總計2W55。

資產負債情況

*固定資產:22萬SUV一輛,自用,2013年初購置(還貸中),目前市值380萬學區房一套,父母居住,非工作城市(還貸中)

*保險:除國家基本社會保險外,暫無投保商業保險

*公積金:私企公司無良避稅,按城市最低人均水平交,每月兩人大致進賬合計1400元左右。

*負債情況:車貸未還款3W5(明年3月結束),房貸未還款22萬(55個月后結束)

第二部分:財務狀況分析

1.家庭收入分析:

從現金流量表中看到,兩位的收入占比為3:4,對于家庭而言都很重要。同時,兩位的收入近100%都是來自工資收入,被動收入基本為0。萬一出現失業或者意外,由于家庭抗風險能力比較低,將會對家庭產生不良影響。

2.家庭開支分析:

每月結余比率很健康。

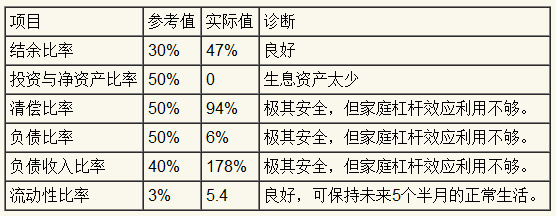

3.家庭財務比率:

目前看來,小星星家的資產狀況屬于健康保守型,可以應付正常的生活需求。

其缺陷在于:

1)對于意外的防范能力不夠:由于沒有任何意外險,重大疾病險等投入,導致如果出現此類小概率事件,導致大于5萬的支出時,必須要折價處理現有資產才能應對。

2)固定非生息資產占比97%,資產流動性偏差。推斷原因在于住房首付偏高,借貸比率偏低。如果未來由于房產稅等原因出現房價下滑,將造成潛在損失。

3)生息資產占比太低,財務自由度很低,工作似乎維持每月生活正常進行的唯一方式。

所以,小星星未來的方向應該是:

1)增加家庭保障

2)增加投資資產

第三部分 小星星理財目標

目標:養孩子,未來要送出國留學。

買一套70平米左右的房子,自己的,廣州或上海市區內,中環內。

每年希望還有錢去至少一個國家做一次10天內的旅行。

and給父母養老送終。

1:現金規劃:保持家庭資產適當的流動性。

2:風險管理與保險規劃:增加保險投入,選擇適當的保險品種,降低家庭面臨的各種風險。

3:消費支出規劃:3年內購買70平米廣州區內的房子,預計首付70萬,按照4萬/平米計算,大約300萬左右(含稅)。

4: 17年后為孩子準備留學教育基金,預計40萬人民幣。孩子成長所需費用:100萬左右。

5:每年希望有錢去至少一個國家做一次10天內的旅行,預計費用可在5萬/年。

6:退休養老規劃:預計兩人在25年后退休,退休養老規劃xx元?

7:父母養老規劃:預計多少錢?

第四部分 分項理財規劃

(一)現金規劃

家庭備用金(6個月家庭正常必要開支),預計為9萬元(177000/12*6).其中可以考慮留一個月的支出為活期,15000元作為緊急備用金。其余75000元購買貨幣市場基金,作為家庭開支覆蓋儲備金。

另外可以考慮申領額度在2萬元左右的信用卡,每月先刷卡消費,然后幾種還款,以獲得消費型資金的流動性套利。

(二)風險管理與保險規劃

家庭成員都只有最簡單的社保,而且額度偏低。

根據雙十定律,再考慮到小星星家處于家庭初建期,目前流動性投資資產太低,建議保險財務預算設置在5%左右,年保費為23000左右。保險合同的保障金額應該在家庭年收入的10倍左右,就是4550000元。

1. 小星星先生的商業保險規劃建議:

小星星先生的收入占家庭總體收入57%,屬于主要經濟來源。要考慮到出現任何風險時,家庭的生活質量都不出現下降,則保險總額度需要涵蓋孩子的成長及教育費用,債務,父母的贍養費用等,以其年收入的10倍計算,保險金額大致在2600000左右。

1)人壽保險建議:建議兩全險,保額在230萬左右。

2)健康保險建議:建議預防重大疾病,保額在30萬左右(考慮到一次完整的腫瘤類重大疾病治療費用+維持費用)。

2. 小星星的商業保險規劃建議:

同樣,考慮到如果發生意外,都不會對小星星家庭(老人,小孩)造成影響,則投保總額建議在10倍年薪,約1950000元。

1)人壽保險建議:建議兩全險,保額在165萬左右。

2)健康保險:建議預防重大疾病,保額在30萬左右(考慮到一次完整的腫瘤類重大疾病治療費用+維持費用)。

3. 對小孩的商業保險規劃建議:

考慮到小孩對于疾病的抵抗力,成長過程的意外等,建議為小孩投意外險和健康醫療險。

其中意外險可以考慮到滿期生存作為學費,保額在5-10萬左右。

(三)消費支出規劃

現有消費優化計劃:

1. 根據溝通,目前一年36000元的非必要性支出中,12000元的應酬性支出是建議保留的,為以后職業發展/人脈拓展打基礎。另外24000元的支出建議保留14000元,省下10000元的淘寶購物費用。

2. 每年旅行計劃:明年春天希望去日本看櫻花,預計2萬左右。

3. 買房計劃:預計3年內在廣州市區買70平米左右投資性房產,預計首付<70萬,月供7000以內, 時間<20年。

考慮到由老公名義購買,享受一套房政策。首付款預計是30%左右,預計總房價150萬。考慮到老公可能拿到1200元/月的公積金,享受公積金貸款。其余需要商貸。

根據協商,確定可考慮總房價150萬左右的房子,首付60萬,剩余20年共付90萬房款+70萬利息。月供6737左右,其中1200來自公積金,其余來自商業貸款。稅費估計在4萬左右(最低稅費條件:1.你是否第一次買房;2.你的賣家是否出售的是滿5年,3.家庭唯一住房)

二手房如果考慮裝修再出租,則費用大概預計在18萬元左右。

預期裝修好半年后可用于出租,預計3000元/月的租金。

如何籌集以上費用?

每年2萬旅行費用,3年后80萬買房首付+裝修。

1. 消費規劃每年節省1萬元。

2. 車貸明年3月還完,每月少7000元支出。

3. 考慮到前面提到的建議保費支出,每月結余16700左右,再加上年底4-5萬的獎金,每年正常結余在30萬左右。

考慮到小星星家無高風險投資經驗,且以上資金都有計劃用途,建議的投資組合以穩健型為主。

計劃每個月拿13000進行基金組合定投,另外3700元左右可用作其他專項基金采取其他投資手段。

保守估計年化收益為5%,保守預計年化收益為5%,平均分攤到每個月收益為0.4%左右。

按照以上計劃,可得到3年的現金流量表:最終結余將有92.5萬,完全可以支付80萬首付,剩余12.5萬可以考慮投入作為以后提升生活條件,或者孩子的教育金。

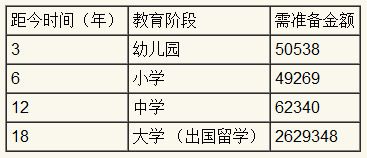

(四)孩子的教育資金規劃

注:幼兒園參考廣州雙語幼兒園現在報價;小學和中學參考廣雅中學現在報價;大學參考現在留學經驗數值。

經過計算,為了讓孩子的教育無憂,小星星一家要在以下時間點準備好對應金額:

由上期分析可知道,在3年后,小星星家的最終結余將有92.5萬,可以支付80萬首付,剩余12.5萬。

因此幼兒園資金到小學的資金都可以算作已經籌備好,可以根據屆時利率、經濟情況決定是否繼續基金定投還是投入到債券/定存,來確保教育基金的穩定。

從第3年開始,小星星家的主要教育目標將是孩子大學的留學基金:2629348元。

因此,建議在完成買房大業后,就開始做孩子大學的留學基金專項規劃。

(五)下一步建議:建議五年后對計劃進行調整,以逐步實現理財目標。

(六)潛在風險:

小星星老公的重疾保險能否順利通過將影響家庭準備金的安排。如果可以通過,每年可以通過保險的杠桿效果來保障家庭;如果不能通過,則要另外準備30萬作為大病備用金。

—— End ——